AI发展如火如荼,GPU更是性能突飞猛进。然而,越尖端的GPU越是离不开一个看似小小的元器件,它就是电感。

电感作用其实类似缩小版变压器,能够实现磁能与电能的互换,广泛应用于射频电路,电源模组,消费电子等诸多领域。

在AI时代,芯片电感材料选择产生了革命性的变化。

芯片电感是一种特殊类型电感,应用于GPU、FPGA、AI服务器、通讯电源、电源模组、AI笔记本电脑及矿机等领域。

以往的芯片电感采用的材料是铁氧体,但是这种材料做成的电感还是存在体积较大,不能在较大电流和高功率环境下工作。

AI时代GPU最突出的特点之一就是功耗,目前英伟达在售的最高端芯片H100功耗700瓦,而十年前的GPU只有145瓦,英伟达将于2025年推出旗舰AI计算芯片B200,单张功耗更是可达1000W,较H100提升40%以上,铁氧体材料已经远远不能满足现在GPU需求。

因此,另一种用更优秀的材料做的电感——金属软磁芯片电感开始快速渗透。

与铁氧体相比较,金属软磁材料更好耐受大电流,更适用于高性能GPU,匹配AI服务器等高功耗、高散热需求的应用场景。

下图是三种不同材料电感指标比较,尽管成本稍逊色,但是GPU本身就是高价产品,且单个电感价格很低(10元以内)因此成本影响并不太大,综合来看显然金属软磁材料综合性能明显最优。

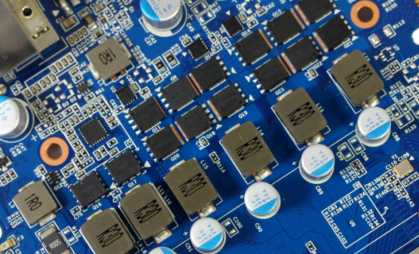

目前英伟达高端GPUH100已经采用了金属软磁电感,这也证明了金属软磁电感在GPU上的绝对趋势。

从下游需求来看,金属软磁电感搭上了两个最具有前景的行业的高速列车。

第一个就是AI。机构预测到2029年,GPU出货量将达到每年3300万台。目前通过拆解英伟达GPU,测算每台GPU电感数量为25个,而根据上市公司的调研显示,每颗价值8-9元,按照8元计算,2029年仅GPU这一领域市场空间超60亿。

另外数据中心的适配器也需要电感,市场空间大约是GPU三分之二,也就是40亿市场空间。

在AI其他领域,目前同样大有可为。目前算力下沉基本成为行业主流观点,即手机,平板以及PC会成为算力载体,也就是说这些产品的芯片能力将有大幅提升。

目前AIPC时代已经开启,包括宏碁,戴尔,雷蛇等在内的主流笔记本都发布了搭载英伟达的AIGPU,功耗也来到了450瓦。

按照相关权威机构预测,2028年AIPC出货量将超过1.4亿台,假设10%的金属软磁电感渗透率,每颗PC用GPU至少20颗电感,假设单颗价格为5元,则AIPC领域未来需求达到14亿元。

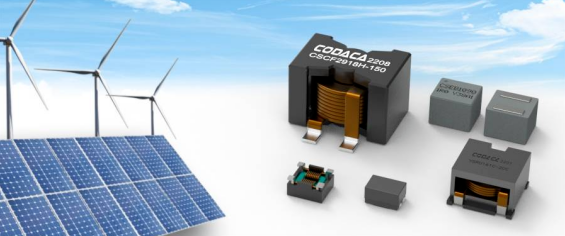

第二个领域就是新能源,光伏逆变器,充电桩以及新能源汽车都要用到大量电感。

在组串式逆变器中,电感成本比例在15%左右,价值量在0.01元/W,

由于分布式光伏的大力发展,2025年组串式逆变器出货量有望达到330GW,则电感市场空间超45亿。

在新能源车上,每辆车需要多颗金属软磁电感,价值量在60元左右。

按照2030年保守估算,新能源汽车销量将达到3000万台,考虑到后续降价,金属软磁材料市场空间有望在15亿以上。

充电桩上,金属软磁电感价值量占充电桩成本1%左右,按照欧阳明高院士预测,2030年慢充装数量突破7000万台,而目前只有1000万左右,直流桩即使是交流桩五分之一,也要超2000万台,即使后续充电桩成本大幅下降,直流充电桩成本来到2万,交流桩来到1000元,金属软磁电感价市场空间也有35亿。

综上分析,电感虽然单价低,但是用量大,用途广泛,未来市场空间两百亿以上。

全球电感产业集中度高,以村田、太阳诱电、TDK等日系电感器大厂为主,占据全球40%-50%的市场份额,国内顺络电子市占率较高,达到15%左右,其余市场由麦捷科技,风华高科,鹰峰电子以及铂科新材(300811)等共同占据。

虽然铂科新材占比不大,但这并不影响他成为行业小龙头。

为什么这么说呢?首先,公司通过下游客户英飞凌,MPS等电源企业,间接供货给英伟达GPU芯片电感,是国内现在唯一已知的一家,单价8-9元/颗。

据消息透露,华为也采用了铂科新材产品用于GPU。

除了GPU,公司还在研发数据中心适配器芯片电感,做到了从电源端到GPU端全面覆盖。

公司2023年下半年才开始交货,芯片电感已经取得了接近8000万收入。

2023年,公司推出了多款AI领域芯片电感重磅产品。

比如针对垂直供电模块的集成式电感。垂直供电模块能有效减少PCB占用面积,满足当下高性能处理器对大电流下的低电压的需求,进而显著提升GPU性能,垂直供电模块已经成为高端GPU的标配。

公司通过成功研发针对此应用的集成式电感,进一步顺应了行业未来趋势,扩大了AI领域产品类型的丰富度。

此外,公司还将研发电源用TLVR电感,此种电感能显著提升处理器的瞬态响应,同时降低电源损耗,降低电源系统成本。

而核心原材料金属软磁粉末的材料性能是决定电感性能的关键因素,公司优异的电感产品正是源于核心材料的自研。

目前,公司已成功开发了电感原材料——高球形超细铁硅铬粉末,该粉末具有良好的球形度和高饱和特性并兼顾防锈特性,整体性能指标与日本进口粉末相当,得到用户的一致好评,已经开始量产并逐步实现进口替代。

粉末进一步制作便成了磁粉芯,也就是目前公司主要营收来源。公司拟开发的铁硅5代磁粉芯在实验室已取得了突破性进展,其损耗特性在铁硅4代的基础上进一步降低了约50%,也就是说比现有产品能耐更大电流,满足更高功耗需求,属于跨时代产品。

公司2022年金属软磁粉芯产销量规模约3万吨,2022年公司全球市占率能够达到21%以上,国内第一。同时公司惠东与河源基地也通过新建和改造大幅增加了产能,预计2025年产能全部释放,可达5万吨,极大地保证了公司芯片电感的急速增长需求。

芯片电感产能方面,公司2024年产能将达到1000-1500万片/月,这一块2025年产值可达到10亿左右。

为了芯片电感的更好更快发展,公司还专门成立了铂科新感,公司持股80%,员工持股20%,这也凸显了公司对这块业务的极度重视和莫大的信心。

目前公司主营业务还是在金属软磁粉芯领域,主要销售给下游客户做成电感,其中光伏领域占比最多超60%,其次是新能源车及充电桩。

光伏下游客户涵盖了日本电感巨头村田,锦浪科技,固得威等光伏逆变器巨头,深受下游客户认可与信赖。

在新能源车及充电桩领域,持续取得了比亚迪、华为及其他造车品牌的认可与合作,今年有望为华为超充桩提供相关大功率电感。

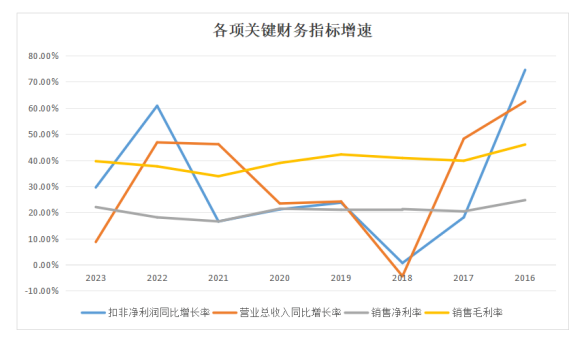

业绩方面,由于中国新能源快速发展,从2016年开始公司持续增长,每年增长速度都在两位数,2023年首次突破2亿大关。

公司产品盈利能力也比较优秀,近几年毛利率始终维持在40%左右,净利率也维持在15-20%。

最后总结:随着新能源,AI迅猛发展,金属软磁电感历史投资机遇绝佳,公司凭借芯片电感材料,器件全产业链布局,以及在英伟达华为等高端客户的率先突破,必然充分享受行业发展红利。